I numeri a prima vista non troppo diversi da quelli del 2019 con cui si è chiuso il 2020 (-2,2%) celano importantissimi cambiamenti nel mondo della farmacia e che modificheranno in modo profondo anche il futuro. Quali?

Se ne è parlato nel webinar La farmacia a un bivio: che cosa nasconde una stabilità apparente? in cui Elena Folpini, general manager di New Line RDM, Viki Nellas, responsabile area ricerche e Vera Majoros, responsabile area New Business hanno condotto i partecipanti attraverso il contesto macroeconomico, l’impatto delle nuove relazioni medico-farmacia-paziente sull’andamento del farmaco, i generatori del traffico e la multicanalità e immaginato come queste trasformazioni impatteranno sui prossimi mesi.

Uno scenario sicuramente determinato da alcuni indicatori generali di tipo macroecomico, come l’occupabilità e la capacità di consumo delle famiglie italiane, e altri più di canale: le trasformazioni in atto nella dematerializzazione della ricetta che ora viaggia su canali non tradizionalmente utilizzati per la prescrizione di farmaci, come sms e whatsapp, ma anche l’introduzione recente della prescrizione elettronica per i farmaci di fascia C e le nuove modalità che prevedono che il paziente possa indicare in modo esplicito la farmacia in cui desidera evadere la propria ricetta: una novità che renderà ancora più stretto il legame paziente e farmacia di fiducia e anche quello medico-paziente. Un’altra evidenza di questo periodo è la centralità che ha assunto la domanda di salute e prevenzione e quindi le grandi opportunità che si generano in questo ambito. Altri elementi di cui le aziende e le farmacie dovranno tenere conto sono sicuramente fenomeni come la fedeltà tra farmacia e paziente ma anche tra paziente e marca e il cambiamento nella redistribuzione del traffico del canale nel territorio: un esempio lampante di quello che è accaduto in questi mesi è che le farmacie che si sono trovate in zone meno centrali hanno drenato il traffico di quelle vicino a gli uffici, o a poli come stazioni e aeroporti. Una situazione destinata a mutare nei prossimi mesi ma che non tornerà alla situazione pre-pandemica e che resta quindi un elemento da monitorare molto strettamente da parte degli attori del nostro mercato.

Vera Majoros ha messo in luce come lo shock della pandemia abbia rivoluzionato le certezze del mercato della farmacia in vari modi: “Comparti che da anni erano in negativo sono diventati positivi, poi ci sono stati i fenomeni di stockpiling iniziale ma anche i piani terapeutici più lunghi. Quindi in questa stabilità apparente come numeri che ha fatto chiudere il 2020 con il segno 2,2% osserviamo fenomeni nuovi. Erano molti anni, per esempio, che non si osservava un calo superiore a fatturato che a confezioni. È poi è cambiato il come e il che cosa le persone hanno acquistato. Nel 2020 è venuto sostanzialmente a mancare il contributo dei pilastri dell’area libera vendita ad alto valore per la farmacia, un’area su cui si è investito molto negli ultimi anni. Le persone hanno acquistato il necessario. La perdita del 2,2%, che coincide con mezzo miliardo di euro, è dunque ascrivibile in parte al farmaco su ricetta, ma anche al calo nei comparti della dermocosmesi e dell’automedicazione, molto penalizzati dalla pandemia, mentre la compensazione viene dalle nuove categorie legate alla prevenzione e al paniere Covid. Per quanto riguarda la veterinaria vediamo che quest’anno si riprende in modo fisiologico dopo l’introduzione nel 2019 della ricetta elettronica. Ovviamente sono andati bene i sanitari legati al Covid come mascherine, guanti e termometri».

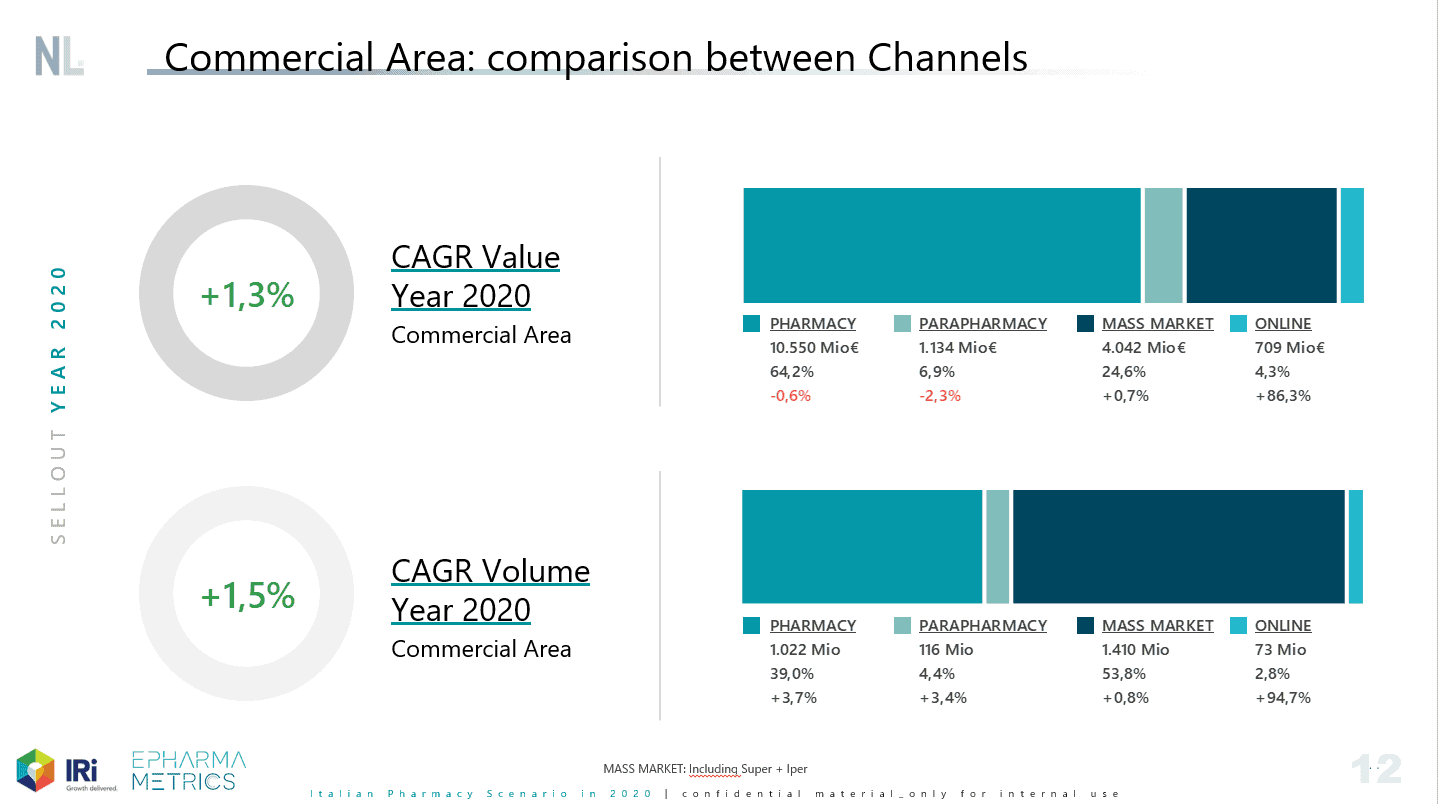

Majoros prosegue con un focus sui mercati più penalizzati, ovvero automedicazione e dermocosmesi: «per quanto riguarda l’Automedicazione gli unici segni positivi vengono dalle vitamine e dal sistema nervoso, che si legano ai nuovi bisogni generati dalla pandemia: le vitamine per un tema di prevenzione, mentre nel sistema nervoso sono in crescita i prodotti per l’insonnia e l’ansia. Per quanto riguarda la dermocosmesi, vediamo che il calo più importante si osserva nei mercati come solari, tradizionalmente un grande driver di ingresso, e nel trucco, per effetto della minore circolazione e delle mascherine.

Lo skincare che soffre molto non ha beneficiato ancora dei problemi alla pelle legati alla mascherina come i fenomeni di maskne, di cui si è iniziato a parlare molto tardi anche in farmacia».

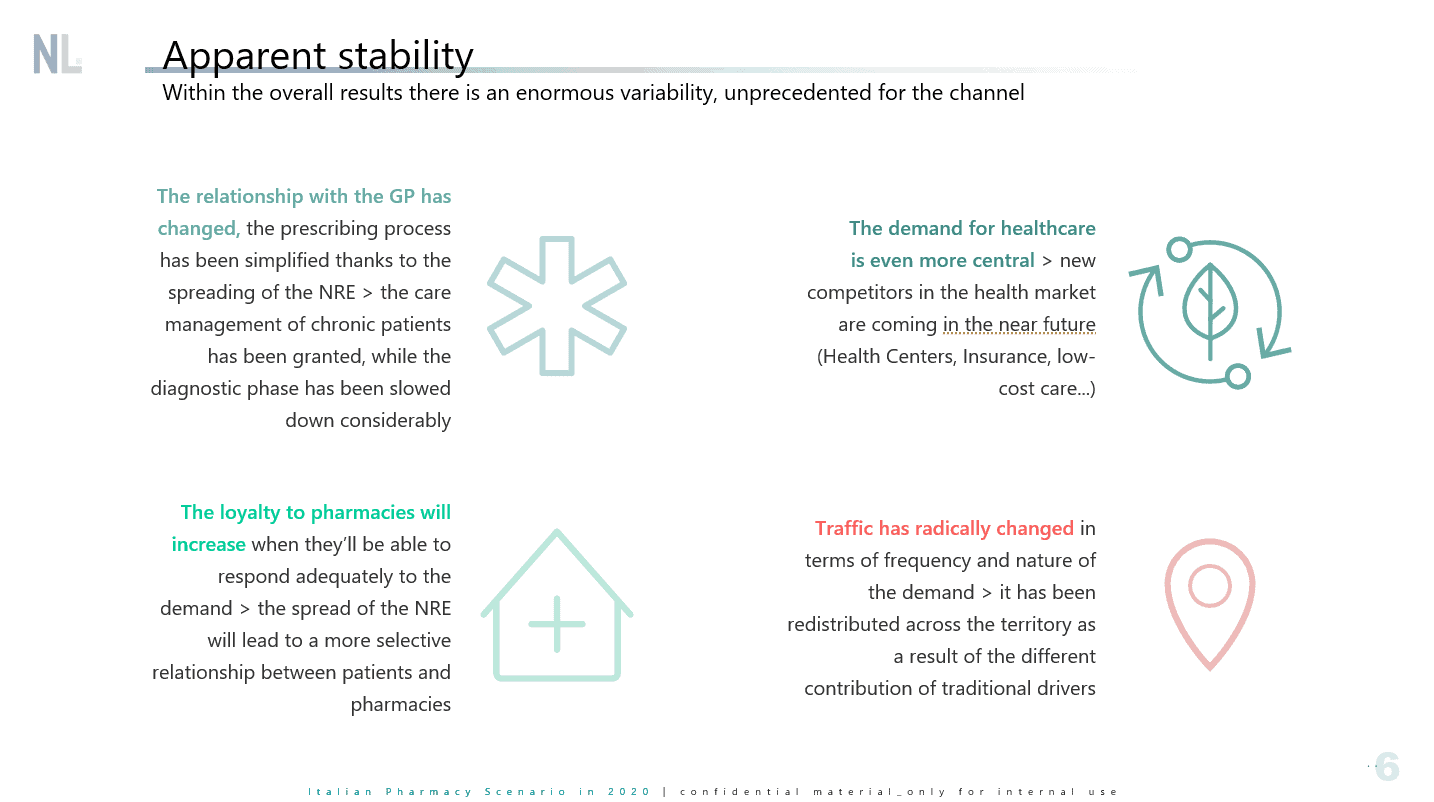

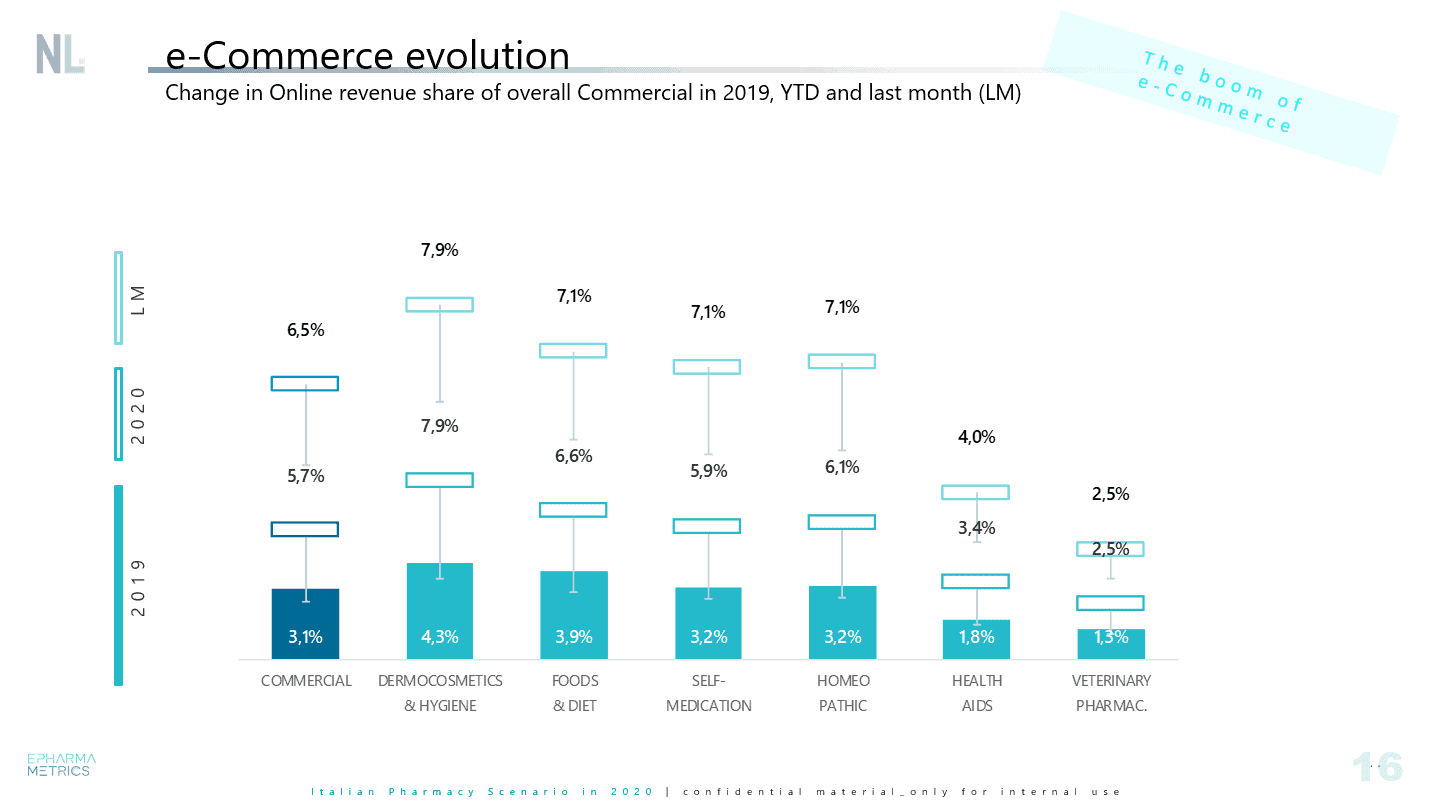

Majoros si sofferma anche sull’e-commerce: «quando parliamo di e-commerce della farmacia parliamo di circa 1000 farmacie o parafarmacie che sono pure player oppure che vendono anche online. Prima della pandemia l’e-commerce pesava il 3%, ora esattamente il doppio e le categorie più vendute online sono gli integratori, la cosmetica e i farmaci di automedicazione.

«dobbiamo sempre tenere conto della specificità del canale quando parliamo di e-commerce, ovvero un canale in cui gli attori sono diversificatii. La torta si sta progressivamente allargando grazie ai pure player ma anche grazie ai player minori che però nelle tempistiche di spedizione e posizionamento di prezzo devono competere con colossi come Amazon o Glovo. Il ritorno a una mobilità normale delle persone probabilmente avrà un’incidenza sul canale e per il retail diventa fondamentale trovare l’equilibrio giusto per un’offerta e-commerce che non cannibalizzi mercati fondamentali per il canale fisico come lo skincare».

Come è cambiata la composizione dello scontrino in questo ultimo anno?

«Nell’automedicazione sono cresciuti gli acquisti abbinati e così per la dermocomesi e per il Covid basket che però è destinato a essere più temporaneo.

Per quanto riguarda il farmaco Rx non è vero che i medici hanno “prescritto di meno” ma hanno allungato i piani terapeutici in area cronica e prescritto formati più grandi. Per quanto riguarda il comportamento del consumatore verso i brand vediamo che, durante la pandemia, la notorietà del brand, soprattutto sia in ambito automedicazione sia dermocosmesi, abbia giocato un ruolo vincente».

Viki Nellas fa il punto dei grossi cambiamenti impressi dalla pandemia nel traffico delle singole farmacie: «Negli ultimi 6 anni c’è stato un calo costante di ingressi in farmacia, con un picco positivo al contrario nei primi periodi della prima ondata e una conseguente decelerazione. Il pattern negativo del traffico era già presente prima del Covid e rappresenta un problema strutturale del canale, quindi è necessario impostare strategie per riportare le persone in farmacia.

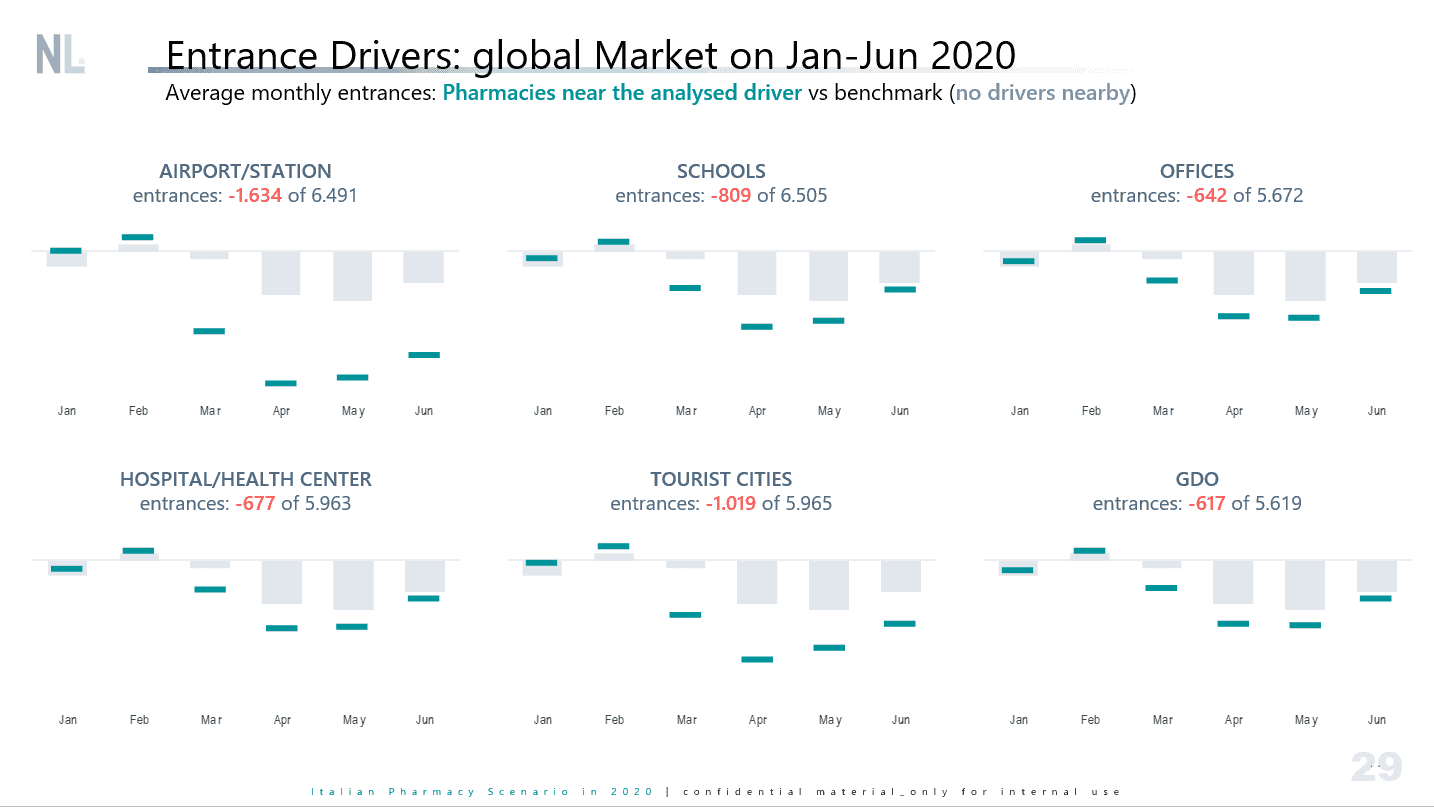

Continua Nellas: «se nel 2020 gli ingressi si sono ridotti del 27% è vero che lo scontrino medio è cresciuto. L’impatto maggiore del Covid sul traffico lo possiamo osservare non solo in termini di livelli ma anche di driver. Infatti l’ingresso dipende in generale da due aspetti: dal potenziale base ovvero dalle caratteristiche del bacino d’utenza, ma anche dal funzionamento dei luoghi di vicinanza, come scuole, stazioni, e altri generatori di traffico. Abbiamo volutamente analizzato le farmacie che si trovavano vicino a luoghi di traffico per isolare l’effetto della pandemia e quello che si può notare è l’impatto molto negativo che hanno riscontrato le farmacie vicine ai generatori di traffico. Una dinamica esattamente opposta a quella del 2019.

Un altro fenomeno importante è che le farmacie più grandi sono state quelle più colpite dagli effetti della pandemia in termini di vendite e ingressi. Il ruolo che ha avuto la farmacia di prossimità in questo periodo spiega questi numeri e la ridistribuzione del traffico. E se è vero che le grandi farmacie continueranno a essere rilevanti e questo shock sarà in parte temporaneo, le nuove dinamiche in atto potrebbero assumere un ruolo più rilevante».

E nel futuro? «Per fare previsioni dobbiamo tenere conto di fenomeni esogeni come la diffusione della pandemia e le congiunture macroeconomiche ma anche endogeni su cui è possibile agire, come le leve di prezzo, le attività all’interno e all’esterno del punto vendita, lo sfruttamento della multicanalità,

Noi abbiamo stimato che il 2021 chiuderà con una riduzione del- 2,9% tenendo conto che il 2021 sarà ancora impattato dal Covid. Ci sono altri fattori di incertezza, come il margine di variabilità legato alla diffusione dell’influenza e anche le nuove dinamiche nella relazione medico paziente.

In questo contesto ipotizziamo che il farmaco per le patologie croniche, che è stato gestito nel 2020, rimarrà stabile, i calmanti continueranno a screscere e gli immunostimolanti rimarranno “plafonati”, mentre la vitamina c continuerà la sua frenata. Per la dermocosmesi la previsione è più complessa perché molto dipenderà dalla possibilità di sostare in farmacia, ipotizziamo una crescita per la domanda generata dai problemi di acne a causa della mascherina, e un proseguo nella domanda di alcuni prodotti del basket Covid come i trattamenti per le mani».

Nell’ultimo intervento Elena Folpini riassume i principali indicatori di cui farmacisti e industrie dovranno tenere conto: «lo scenario competitivo si amplia per le aziende dell’automedicazione laddove, a parità di bisogno, il medico può prescrivere farmaci rimborsabili o di fascia C perché il nuovo meccanismo per la fascia C obbliga a riflettere su questi comparti che tradizionalmente non venivano messi in competizione. La novità renderà anche più debole il concetto di prossimità medico paziente, quindi anche le aziende dovranno ripensare la propria strategia alla luce di questi cambiamenti: non esiste una fotografia utilizzabile tra quelle del passato ed è necessario prevedere dove le persone si sposteranno quando la vita tornerà non uguale ma più simile a quella che conoscevamo.

Una dinamica di traffico così mutata potrebbe portare opportunità, perché si tratta di una domanda che non si è ridotta ma complicata, anche per un tema di multicanalità sempre più diffusa. E le farmacie che si preoccuperanno di gestire questo aspetto saranno avvantaggiate».