Si è tenuta martedì 21 Novembre alla Fondazione Palazzo delle Stelline, a Milano, la decima edizione del Market Research Forum di Assirm, l’associazione che riunisce le aziende italiane che svolgono Ricerche di Mercato, Sondaggi di Opinione e Ricerca Sociale.

All’ edizione di quest’anno, dal titolo “Innovare oggi: competenze, strumenti e strategie per vincere le sfide di domani”, hanno partecipato i principali istituti di ricerca e le aziende attive nelle ricerche di mercato, tra cui Doxa, SWG, Nielsen.

Per il mondo farmacia, era presente New Line Ricerche di Mercato, con l’intervento di Elena Folpini (nella foto), AD della società, che ha presentato una ricerca realizzata nell’ambito di un progetto pilota sviluppato da New Line: “Conoscere i clienti della farmacia: i dati dei sensori incontrano quelli degli scontrini”. PharmaRetail l’ha intervistata.

Da che cosa nasce questa ricerca?

Dalla volontà di proporre una visione nuova per conoscere i bisogni e i comportamenti delle  persone che entrano in farmacia. In questo approccio innovativo il dato di vendita generato dallo scontrino è uno degli elementi, noi siamo stati in grado di integrarlo con i dati che derivano dai sensori intelligenti posizionati all’interno delle farmacie e di collocarlo all’interno del bacino di utenza della farmacia che rappresenta un’ulteriore dimensione fondamentale per identificare il target di riferimento.

persone che entrano in farmacia. In questo approccio innovativo il dato di vendita generato dallo scontrino è uno degli elementi, noi siamo stati in grado di integrarlo con i dati che derivano dai sensori intelligenti posizionati all’interno delle farmacie e di collocarlo all’interno del bacino di utenza della farmacia che rappresenta un’ulteriore dimensione fondamentale per identificare il target di riferimento.

Che cosa sono esattamente i “sensori intelligenti”?

Sono degli strumenti di rilevazione dell’audience molto sofisticati, ideati dal nostro partner New Line DS, già in uso in diverse farmacie. Riconoscono e classificano l’utenza in base a genere ed età. Tutto questo naturalmente nel rigoroso rispetto della privacy. I sensori osservano le persone che entrano nel punto vendita tracciandone le caratteristiche tipologiche ma senza registrare dati sensibili.

Il dato rilevato dai sensori rappresenta il punto di partenza della vostra ricerca?

Esatto, una volta che il sensore registra e classifica gli ingressi, noi siamo in grado, associando il dato degli scontrini nello stesso intervallo temporale, di capire che cosa ha acquistato una determinata tipologia di clienti, di individuare in modo puntuale il comportamento di spesa. Ma anche-e questa è un’altra novità centrale e assolutamente innovativa del nostro approccio-di collocare questi risultati all’interno di uno specifico bacino di utenza della farmacia.

Quindi le fonti di dati della vostra ricerca sono tre: sensore, scontrino, bacino?

È così. La nostra ricerca confronta la clientela stabile di ciascuna farmacia con i dati del relativo bacino di utenza per stimare quali clienti afferenti al proprio bacino d’utenza la farmacia non sta intercettando, quale fatturato incrementale si potrebbe generare migliorando la capacità di attrazione verso il bacino d’utenza, la relazione tra età/genere dei clienti e frequenza di visita. I sensori fotografano il bacino “catturato”, la nostra analisi lo confronta col bacino rilevante per verificare quali sono le caratteristiche non colte. Individuare la tipologia di persone che non sono entrate nella farmacia ma che fanno parte di un determinato bacino è fondamentale per capire quali sono i target su cui devo puntare per migliorare la mia offerta.

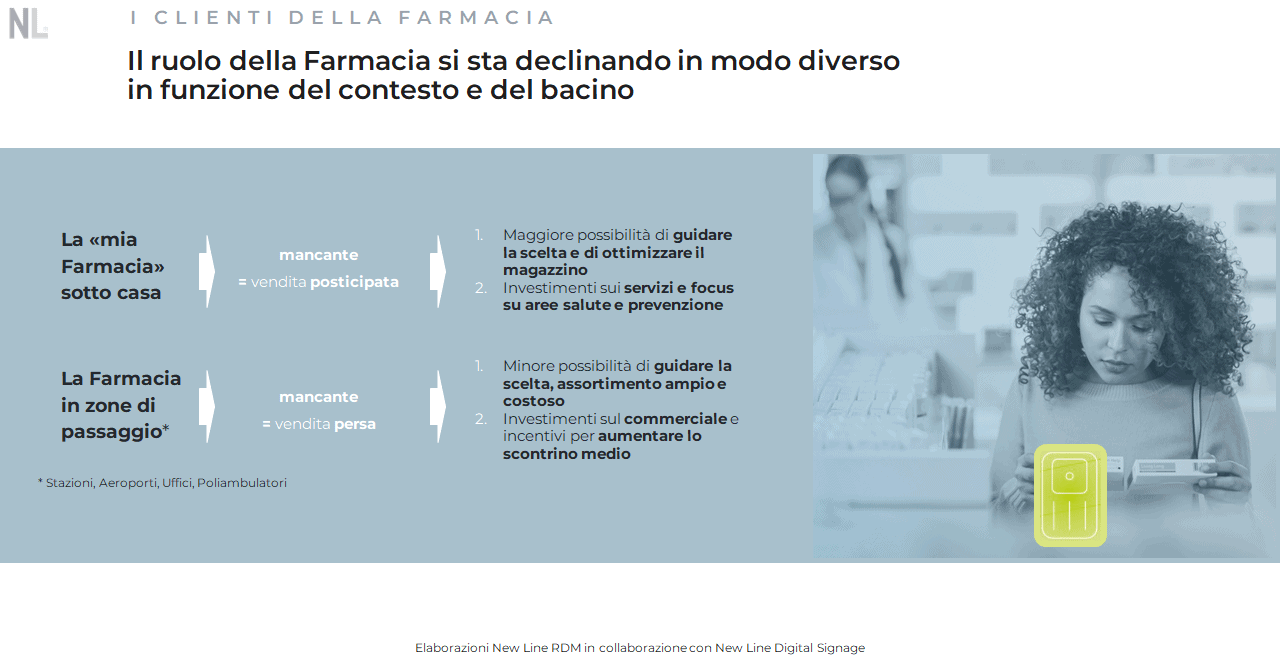

Abbiamo sviluppato il progetto pilota su 13 farmacie distribuite su tutto il territorio nazionale e analizzato 80.000 ingressi in un anno. Le farmacie sono state selezionate con un criterio di eterogeneità: abbiamo analizzato farmacie collocate in zone di passaggio, o più residenziali, punti vendita più orientati all’offerta di farmaco Rx o a una proposta più commerciale o ancora farmacie che hanno driver specifici di ingresso, per esempio sono collocate vicino a un ospedale. Volevamo rappresentare situazioni molto diverse.

Ci può dare qualche evidenza?

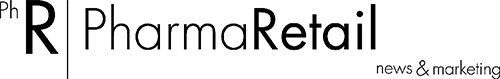

Una delle prime evidenze molto significative è che il tasso di conversione tra il numero di persone che entrano in farmacia e quelle che effettivamente poi acquistano è molto variabile. Nelle zone di passaggio il tasso di conversione è più alto, mentre è più basso nelle zone più residenziali. Nelle zone di passaggio una vendita non realizzata è una vendita persa, mentre nelle zone residenziali può significare solo una vendita posticipata. Però in alcuni casi il tasso di conversione arriva anche al 50%, un valore che coincide con l’ingresso in una zona di “pericolo”. Se gestisco una farmacia dove il 50% delle persone che entrano non acquistano nulla, c’è il forte rischio che le mie vendite potenziali vengano drenate da una farmacia vicina con un’offerta più efficiente. Si tratta di un valore che non dovrebbe mai scendere sotto al 60%.

Che prospettive apre per le aziende la vostra analisi?

È un metodo che può essere utilizzato sia dalla farmacia singola, sia dai network, virtuali o reali perché aiuta a ottimizzare l’offerta in termini di bacino d’utenza, consentendo una misura più oggettiva del tipo di offerta che deve essere predisposta. Faccio un esempio: se nella zona dove è collocata la mia farmacia abitano molte donne di circa 40-50 anni, statisticamente le più orientate ad acquistare prodotti dermocosmetici, ma nella mia farmacia ne entrano poche, è molto probabile che io debba implementare, o riprogettare, la mia proposta dermocosmetica. Questa prima ricerca è un punto di partenza promettente, con potenziali ambiti di applicazione nell’ottimizzazione sia dell’offerta sia degli spazi. Le più recenti soluzioni che prevedono «un occhio» anche sullo scaffale saranno il prossimo passo.